一次性补发好几个月的工资,如何计算个税?

在日常薪酬管理工作中,企业有时会遇到需要一次性补发员工好几个月工资的情况。这种补发工资的行为,在个人所得税的计算上,涉及多个层面的规定和考量。

本文将详细解析一次性补发员工多月工资时,如何合规、合理地进行个税计算。

01 一般规定下的个税计算

首先,我们要明确的是,依据《国家税务总局关于发布〈个人所得税扣缴申报管理办法(试行)〉的公告》(国家税务总局公告2018年第61号)的相关规定,扣缴义务人每月或者每次预扣、代扣的税款,应当在次月十五日内缴入国库,并向税务机关报送《个人所得税扣缴申报表》。

同时,该办法第六条明确指出,扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。这是个税计算的基本法律依据,也是我们后续讨论的前提。

因此,在正常情况下,个人所得税是在向员工支付工资、薪金所得的次月十五日内,向税务机关按照累计预扣预缴法申报个税。

小编词典:

累计预扣法是指,在一个纳税年度内,以截至当前月份累计支付的工资薪金收入额减除累计基本减除费用、累计专项扣除、累计专项附加扣除和依法确定的其他扣除后的余额为预缴应纳税所得额,适用个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用),计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。

对于一次性补发工资的情况,如果补发的是当年工资,且补发行为并未跨年,那么按照累计预扣法,补发工资并不会影响整体的个税计算结果。

企业只需在补发工资的次月十五日内,按照累计预扣法计算并申报个税即可。

02 特殊情况:跨年补发工资的个税争议

然而,当补发工资的行为跨年时,个税的计算就变得复杂起来。

此时,如果仍然按照一般规定处理,即一次性补发工资并计入补发当月的收入额计算个税,可能会导致员工因一次性收入较高而承担较重的个税负担。这一问题在实践中引发了较大的争议。

对于跨年补发工资的个税计算,不同地区的税务局给出了不同的答复。

例如:

江苏、大连等地的税务局倾向于按照一般规定处理,即一次性补发工资并计入补发当月的收入额计算个税。

而厦门税务局则答复称,可以按照更正之前所属期的申报处理,即允许企业将补发的工资分摊到其应取得的所属期间内计算个税。

我们可以通过一个典型案例,看看法院如何处理跨年补发工资的个税争议:

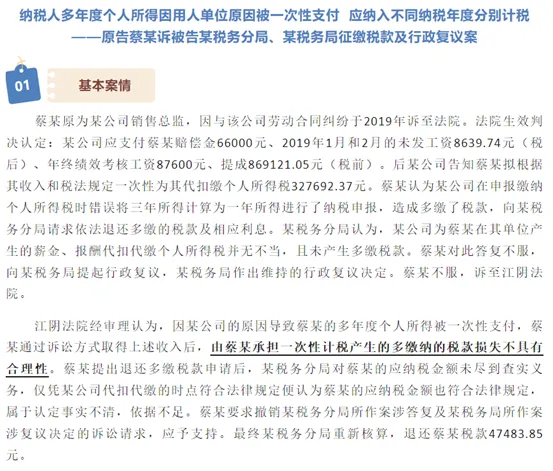

在跨年补发工资个税计算的争议中,江阴法院发布的一个个人所得税典型案例为我们提供了有益的启示。

该案涉及个人所得税代扣代缴过程中纳税人与税务机关就应纳税金额产生的纠纷。因用人单位的原因拖欠支付个人所得,导致纳税人多年度收入被一次性支付并计税。

对此,法院在审理过程中进一步厘清了税务机关的法定职责,并指明了在行政权力与纳税人权利、效率与公平等价值博弈中应如何予以权衡和选择。

法院认为,税务机关应切实履行税收征管查实义务,根据相关材料核实纳税人的应税所得本应所属的计税月份或年度,再将其实际个人所得归入应属的纳税年度,最终计算出纳税人本应承担的实际纳税金额。

这一做法既符合《个人所得税法》以每一纳税年度收入为基数计算应纳税所得额的原则,也符合《税收征管法实施细则》对纳税期限等规定。

同时,纳税人承担的个人所得税税率也更为合理,既保障了纳税人的合法权益,也未损害国家的税收收入,实现了法律效果和社会效果的统一。

03 跨年补发工资个税计算的合理路径

首先,企业应尽可能避免跨年补发工资的情况,确保薪酬发放的及时性和规范性。若因特殊原因确需跨年补发工资,企业应积极与税务机关沟通,明确个税计算的依据和方式。

其次,在个税计算上,企业应遵循税务机关的指导意见,按照税法规定进行申报和缴纳。若税务机关允许将补发工资分摊到其应取得的所属期间内计算个税,企业应按照这一原则进行操作。若税务机关要求按照一般规定处理,企业也应依法依规进行申报和缴纳。

最后,在个税申报过程中,企业应注重留存相关证据和资料,如补发工资的书面说明、会计凭证、税务机关的指导意见等。这些证据和资料将有助于企业在后续可能发生的税务争议中维护自身的合法权益。

综上所述,一次性补发员工多月工资的个税计算问题涉及多个层面的规定和考量。企业应依法依规进行个税申报和缴纳,同时积极与税务机关沟通,明确个税计算的依据和方式。在个税计算过程中,企业应注重留存相关证据和资料,以维护自身的合法权益。